Gold – Geld und Rohstoff der Stunde

Oliver Holzer – 18.03.24

Als Erstes möchten wir Ihnen ein paar Fakten zum Rohstoff Gold näherbringen:

- Alles Gold, welches bisher weltweit gefördert wurde, ergibt einen Würfel mit einer Kantenlänge von rund 22 Metern. Diesen Würfel kann man unter den Eiffelturm stellen. Oder man könnte zwei 50-Meter Olympia-Schwimmbecken damit füllen. Mehr gibt es nicht. Gold ist und bleibt ein rares Gut, ein seltener Sachwert.

- Pro Jahr werden aktuell rund 3‘100 Tonnen Gold geschürft. Dies entspricht einem jährlichen Wachstum der Goldmenge von rund 1.48 %.

- Gold ist seit über 5‘000 Jahren Geld und ist nicht an Schuldenberge gebunden wie das Papiergeld.

- Gold war das erste offizielle Tauschmittel für den internationalen Handel. Seitdem hat Gold den Aufstieg und Fall von mehreren Imperien glanzvoll überstanden. Gold hat mehrere Währungen kommen und gehen sehen. Deshalb muss Gold auch keinen Zins abwerfen, denn Gold ist im Gegensatz zum Papiergeld werterhaltend.

- Im Verhältnis zu den weltweiten Staatsschulden (rund 95 Bio USD) beträgt der Wert von allem Gold, das weltweit von Notenbanken gehalten wird, nur gerade rund 2%. Addiert man sämtliche weltweite Schulden zusammen, so entspricht alles bisher geförderte Gold nur gerade rund 3,5% dieser Summe.

- Gut zu wissen: die Notenbanken können viel mehr Gold kaufen, als die Investoren im Angebot haben.

Gold vs. Papier

Was würde geschehen, wenn zum Beispiel China den Yuan an Gold binden würde? Der Yuan würde im Wert gegenüber den anderen Währungen stark zulegen. Schlussfolgerung: Gold ist bedeutend wertvoller als ungedecktes Papiergeld.

Der ehemalige US-Notenbankenpräsident, Ben Bernanke, hat während seiner Amtszeit folgende Möglichkeit geäussert: „Die US-Regierung verfügt über eine Technologie, die sich Notenpresse nennt. Damit lassen sich so viele Dollars wie gewünscht herstellen“. Die von der Notenbank und den Geschäftsbanken elektronisch kreierten US-Dollars dominieren schon heute diesen unlimitierten Multiplikator.

«Anhand der physischen Goldnachfrage, welche unterstützend zur Goldpreisentwicklung beiträgt, kann man das Misstrauens-/Vertrauensniveau in die Geldpolitik der Notenbanken (sowie auch auf das Vertrauensniveau in die Wirtschafts- und geopolitische Entwicklung) erkennen.»

Steigender Goldpreis

Der Goldpreis steigt erstmals seit rund 20 Jahren auch ohne Investorennachfrage. Verschiedene Notenbanken haben mit ihren Käufen die Verkäufe der Investoren aufgefangen. Die Gründe: Nach dem Einmarsch Russlands in die Ukraine wurde Russland vom Handel mit US-Dollars abgeschnitten. Als direkte Folge daraus haben vor allem die BRICS-Staaten angefangen, einen Teil ihrer US Dollar Währungsreserven in Gold und andere Sachwerte zu diversifizieren. In den Jahren 2022 und 2023 haben diese Notenbanken (China klare Nummer 1) rund 33 % der Jahresproduktion aufgekauft. Dieser Trend dürfte anhalten, zumal die Argumente unverändert bleiben. In den Jahren zuvor lag dieser Wert im Durchschnitt einiges tiefer, bei rund 10 % einer Jahresproduktion von Gold.

Für die unmittelbare Zukunft gehen wir von einem stagflationsähnlichen Szenario aus. Gold hat sich in der Vergangenheit in einem stagflationären Umfeld deutlich besser entwickelt als Aktien und ist trotz steigender Zinssätze deutlich gestiegen. Unter diesen Umständen werden auch die Finanzinvestoren ihre Goldbestände wieder auf- oder ausbauen. Dies würde dem Goldpreis zusätzlichen und nachhaltigen Auftrieb verleihen.

Goldminenaktien

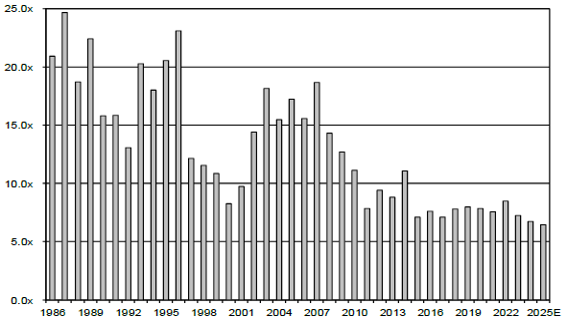

Der Goldpreis handelt nahezu auf seinem Allzeithöchst. Nicht so die Goldminen. Einer der Hauptgründe dürfte die Tatsache sein, dass die Notenbanken nur physisches Gold kaufen, nicht aber Aktien von Goldminengesellschaften. Wir gehen davon aus, dass die Investoren schon bald wieder als Käufer von Gold am Markt auftreten und gleichzeitig auch die äusserst günstig bewerteten Goldminen als Anlage ins Auge fassen, respektive ihrem Portfolio beimischen werden.

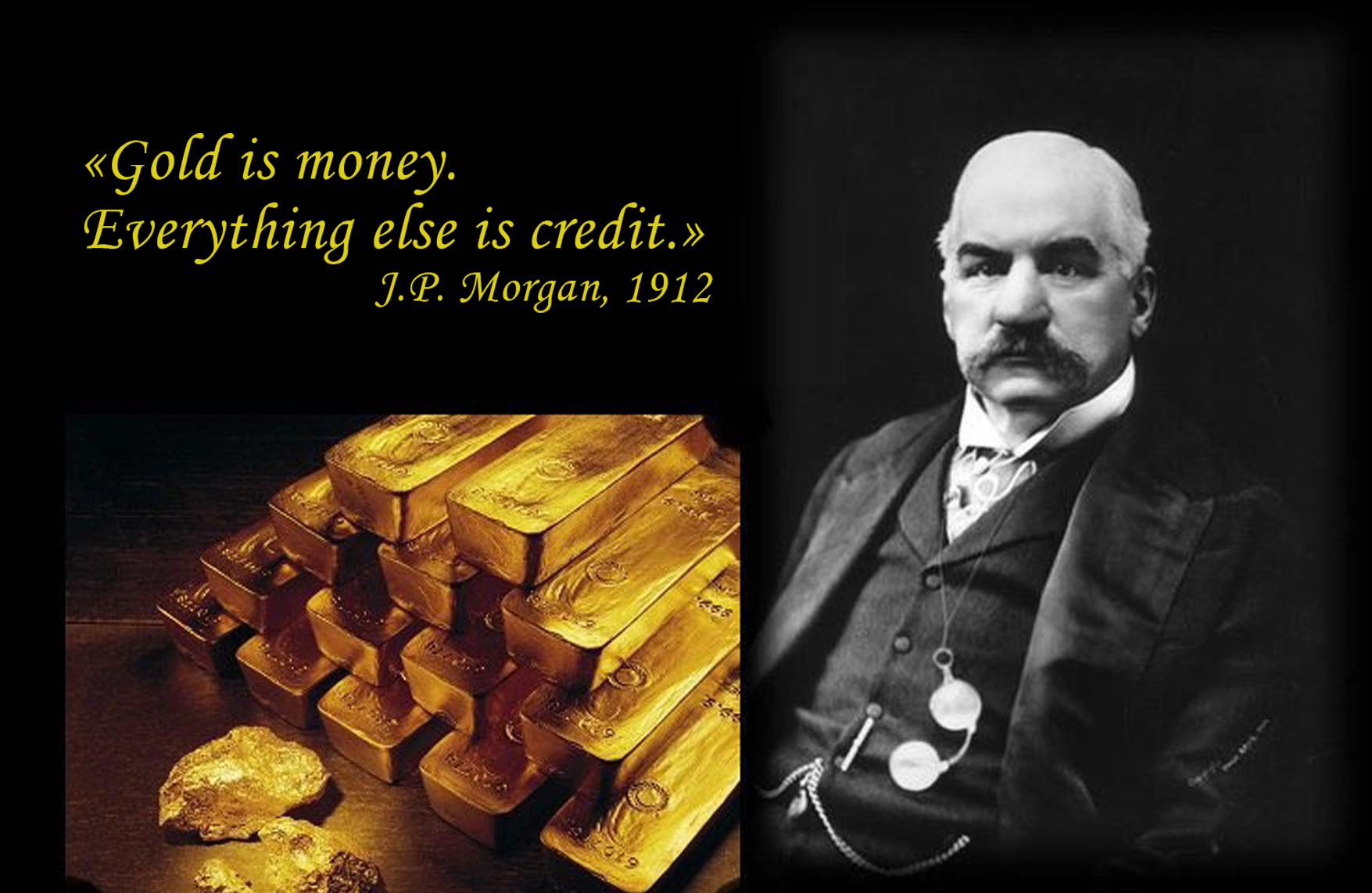

Fast alle Bewertungskennzahlen für Goldaktien befinden sich nahe der Allzeittiefs (Daten von 35 Jahren)! Die nordamerikanischen Goldproduzenten eskomptieren einen rekordhohen Diskont von rund 20 % gegenüber dem Goldpreis. Die Aktien der Goldminen sind auch im Vergleich zum physischen Goldpreis, also relativ betrachtet, so günstig bewertet, wie nie zuvor.

Die meisten Goldproduktionsunternehmen haben in den letzten 10 Jahren ihre Bilanzen stark verbessert (massiver Schuldenabbau, Straffung der Kostenstruktur, keine teuren Übernahmen etc.). Dies resultierte in soliden freien Cashflows. Was die Finanzergebnisse angeht, sind die Goldminengesellschaften gegenüber früher sehr transparent und verfolgen eine Dividenden- und Aktienrückkaufspolitik, welche aktionärsfreundlich sind. Viele Goldminen setzen heute auf die Energiegewinnung durch Solarstrom, mit dem heute der benötigte elektrische Strom bedeutend günstiger produziert werden kann als mit dem konventionellen Setup (Diesel etc.).

Die Konwave AG ist ein Schweizer Investmentmanager; fokussiert auf die Minenindustrie mit rund USD 1.1 Milliarden verwaltetem Vermögen. In den letzten 25 Jahren haben wir gegenüber den vergleichbaren Indices und unseren Peers eine signifikante Outperformance erzielt und jüngst auch den Lipper Award für den besten Goldminenfonds in der Schweiz über die letzten 10 Jahre erhalten.

Zusammenfassung: Ausblick Gold und Goldminen

|

Physischer Goldmarkt Neue Nachfragesituation aufgrund geopolitischer Spannungen (NATO vs. China, RoW) führt zu Nachfrageüberschuss. Gold steigt erstmals seit rund 20 Jahren auch ohne Investorennachfrage (analog seit Q4, 2022). |

|

Makroausblick (relevant für Investitionsnachfrage) Rotation an den Finanzmärkten aus Long-Duration Assets (abnehmende Erwartung von FED-Zinssatzsenkungen wegen hartnäckiger Inflation) zu Gewinnern des stagflationsähnlichen Szenarios (analog Q1, 2022). Gold bzw. Goldminen noch ausgeprägter beste Anlageklasse in diesem Szenario. |

|

Mikroausblick GoldminenSinkender Kostendruck (Kosten im Q1, 23 unter den Konsensuserwartungen). Extreme Unterbewertung relativ zu Gold, zur eigenen Vergangenheit und zu anderen Assetklassen. Signifikante Ausweitung der Gewinnmargen, FCF und Gewinne bei steigendem Goldpreis. |

|

Verhaltensökonomik (Behavioral Finance)Extremes Desinteresse an Gold und Goldminen, hohe ETF-Abflüsse seit April 2022 (nachlassend und beginnende Zuflüsse) und bescheidene COMEX-Positionierung. Steigendes Anlegerinteresse dürften zu einer deutlichen Outperformance führen. |

|

Technische Analyse Gold nahe Allzeithoch. Es gibt kein «Vierfach-Top», d.h. ein Ausbruch auf ein neues Allzeithoch in den nächsten Wochen/Monaten ist sehr wahrscheinlich. |